Plačilni promet

Kako zmanjšati tveganja neizpolnitve plačilne obveznosti in riziko zamude plačila?

Podjetja ne morejo vedno dobro poznati svojih kupcev in njihove poslovne bonitete.

Dogovor o načinu plačila ni bistveni sestavni del pogodbe. Vendar ima prodajalec v primeru neizpolnitve plačila pravico:

- da zahteva od kupca izpolnitev plačila in plačilo zamudnih obresti ali

- da odstopi od pogodbe in zahteva odškodnino zaradi prenehanja pogodbe.

SEPA

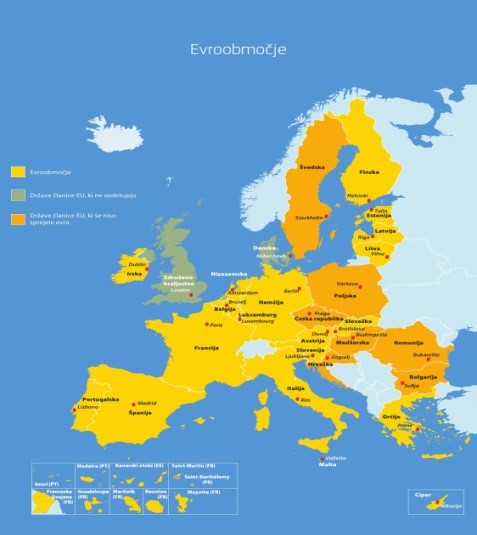

SEPA (Single Euro Payments Area) predstavlja enotno območje plačil v evrih (evroobmočje). V tem območju podjetja in drugi uporabniki plačilnih storitev lahko plačujejo in sprejemajo plačila v evrih pod enakimi osnovnimi pogoji, pravicami in obveznostmi, in sicer tako znotraj posamezne države EU kot med državami EU.

Trenutno območje SEPA vključuje 40 držav in področij:

- 19 držav evroobmočja,

- 8 držav EU, kjer evro še ni plačilno sredstvo,

- 11 držav evropskega gospodarskega prostora ter

- 14 območij, ki so pod upravo držav EU.

Vključuje plačilne instrumente, ki se v Evropi v vsakdanji praksi najpogosteje uporabljajo:

- kreditna plačila (nakazila in prilivi),

- direktne obremenitve,

- plačilne kartice in

- gotovina v evrih.

Države evrskega območja

Evrsko območje sestavlja 19 držav članic EU.

Vir: Spletna stran EU

SEPA ima za podjetja veliko prednost, saj jim poenostavlja upravljanje s plačili. Hitro in pravilno izvajanje plačilnih transakcij je ključni pogoj za poslovanje podjetij v mednarodnem poslovanju.

Obrazci za plačevanje v tujino

| Za plačila v tujino se pri elektronskem plačevanju uporabljajo | |

|---|---|

| UPN/SEPA | Univerzalni plačilni nalog, s katerim se plačuje samo na območju 19 držav članic EU, kjer je uradna valuta in plačilno sredstvo evro. |

| POR – 20 | Nakazilo v tujino – za plačila v države izven evroobmočja in v tretje države. Podjetje dostavi nalog v bančno poslovalnico, ki izvrši plačilo v tujino. |

| SWIFT potrdilo | Potrdilo o izvedbi plačila. Je tudi dokazilo o izvršenem plačilu. |

| MT 103 | Plačilni nalog, ki je namenjen plačevanju na celotnem območju držav članic EU ne glede na valuto države. Obvezno mora vsebovati kodo IBAN in kodo SWIFT. Je tudi dokazilo o izvršenem plačilu. |

| VP 70 | Plačilni nalog, ki je namenjen za izvrševanje plačil v evrih in tuji valuti. |

Kdo nosi stroške plačil?

Pogodbeni stranki naj bi nosilce stroškov jasno opredelile že v kupo-prodajni pogodbi.

Označiti je treba naslednje kratice:

- OUR – stroške plačila in provizije nosi plačnik, kar pomeni, da bo plačal stroške izvršitve plačila svoji in kupčevi banki v drugi državi;

- SHA – stroški so deljeni: plačnik plača stroške izvršitve plačila in provizije svoji banki, kupec pa svoji;

- BEN – stroške plačila in provizije nosi kupec, kar pomeni, da bo plačal stroške izvršitve plačila tako svoji banki kot tudi banki plačnika.

Pri opravljanju plačil v okviru SEPA se zahteva uporaba kod za zagotavljanje nedvoumne identifikacije:

- koda BIC (Bank Identifier Code) je bančna identifikacijska številka za identifikacijo finančnih inštitucij, ki jo finančna ustanova (banka) uporablja na mednarodni ravni;

- koda IBAN (International Bank Account Number) je mednarodna številka bančnega računa oziroma enotni standard za zapis transakcijskega računa.

S.W.I.F.T (Society for Worldwide Interbank Financial Telecommunication) je komunikacijska podlaga za plačilne sisteme v medbančnem komunikacijskem omrežju.

Plačilni instrumenti

Plačilni instrumenti se med seboj ločujejo tudi glede na to, kako dobro ščitijo prodajalca pred plačilnim tveganjem.

Na odločitev o izbiri plačilnega instrumenta najpogosteje vplivajo:

- boniteta kupca,

- stopnja tveganja v državi kupca,

- poslovni odnosi med prodajalcem in kupcem,

- valuta plačil in tečajne razlike,

- operativna tveganja (zahtevnost izdelkov, priprava dokumentacije, možni zapleti pri prevozu blaga itd.).

Plačilo na odprt računa

Plačilo na odprt račun je nedokumentarno plačilo. Prodajalec dostavi blago kupcu v njegovo skladišče ali prodajne prostore, ne da bi zahteval takojšnje plačilo. Ta instrument plačila je za kupca zelo ugoden, medtem ko za prodajalca pomeni zelo visoko stopnjo tveganja, saj je plačilo odvisno od plačilne sposobnosti kupca.Plačilo s čekom

Ček je vrednostni papir in je nalog izdajatelja čeka banki, da prinosniku čeka z njegovega računa izplača določen znesek denarja. Pomanjkljivosti plačila s čeki so lahko nekriti ček ali ček s ponarejenim podpisom ali ček z nepravilno napisanimi podatki (na primer napačni zapis številk zneska z besedami). Slabosti poslovanja s čekom so visoko tveganje, visoki stroški in možnost preklica s strani plačnika (kupca) oziroma njegove banke.Izvozni kredit

Izvozni kredit je namenjen financiranju terjatev podjetij do tujih kupcev. Izvozni kredit se uporablja predvsem v primerih, kadar gre za izvoz blaga večjih vrednosti (stroji, naprave).Dokumentarni inkaso

Dokumentarni inkaso je dokumentarni instrument, ki prodajalcu zagotavlja višjo stopnjo zavarovanja plačilnega tveganja kot plačilo na odprt račun, vendar nižjo kakor na primer pri akreditivu. Banka ne jamči za plačilo, ampak le poskrbi za izvedbo plačila in prevzem dokumentov. Vsi blagovni dokumenti ostanejo v posesti banke, dokler kupec plačila ne izvrši.Menica

Menica je obligacijski papir (vsebuje terjatev), prezentacijski papir (upnik ga predloži) in vrednostni papir po odredbi. Pisna oblika je pogoj za nastanek menične obveznosti. Menica opravlja v praksi tri funkcije:- kot instrument zavarovanja plačila,

- kot kreditni instrument in

- kot plačilni instrument.

Menica je listina, s katero se izdajatelj menice (trasant) zaveže, da bo upravičenemu imetniku menice (remitentu) plačal določeno vsoto denarja v določenem času in na določenem kraju sam ali po njegovem nalogu tretja oseba (trasat).

Akreditiv

Akreditiv ali akreditivno pismo ali L/C je instrument za zavarovanje plačil. Je dokument, ki ga na prodajalčevo zahtevo izstavi akreditivna banka (kupčeva banka). Pomeni njeno obljubo, da bo izvozniku (akreditivnemu upravičencu) izplačala akreditivni znesek ali akceptirala menico, če bo izpolnil akreditivne pogoje. Osnovni namen akreditiva je zmanjšanje izvoznikovega plačilnega tveganja. Tveganju se izogne tudi prejemnik blaga, saj se plačilo opravi šele, ko je blago poslano oziroma ko je prejel blago v predpisanem roku, na predpisan načinu in s predpisano kakovostjo.Bančna garancija

Je učinkovit instrument za zavarovanje plačilnega rizika. Bančna garancija, posebej nepreklicna, je zagotovo najboljša oblika jamstva v primeru neizvršenega plačila. Za kupca pomeni bančna garancija sorazmerno velik strošek, saj je relativno drago sredstvo zavarovanja plačil, zato se ji v praksi kupci, če je le mogoče, izogibajo. Banka v primeru slabe bonitete svojega komitenta (naročitelj, kupec) bančne garancije ne bo izstavila.Predplačilo – avans

Predplačilo ali avans je taka oblika plačila, ko kupec plača prodajalcu izvozniku naročeno blago pred dogovorjenim rokom dobave. Osnova za izvršitev predplačila je izstavitev predračuna. Višina predplačila lahko zajema celotni znesek predračuna ali pa samo njegov del (na primer 60 odstotkov od zneska).Predplačilo je taka oblika financiranja posla, ki prodajalcu zagotavlja najvišjo stopnjo zavarovanja plačilnih rizikov, posebej če je predplačilo izvršeno pred začetkom proizvodnje.

Več informacij:

- Več o plačilnem prometu s tujino in plačilnih instrumentih: Šenk Ileršič, I. Mednarodno poslovanje: Priročnik. Ljubljana: GV Založba, 2013.

- Več o SEPA.

- Sklepanje mednarodnih pogodb, Izvozno okno

Viri in literatura:

- Šenk Ileršič, I. Mednarodno poslovanje: Priročnik. Ljubljana: GV Založba, 2013.