Rusija

Gospodarske panoge Rusije

Preučite predstavitve gospodarskih panog po področjih:

| Področje |

|---|

Gospodarstvo ter možnost vstopa na ruski trg

Vpogled v trg

Rusija je gospodarstvo z višjim srednjim dohodkom, ki je zelo odvisno od energetskega sektorja.Februarja 2022 je Rusija napadla Ukrajino, kar je povzročilo obsežne zahodne sankcije, ki bodo na koncu vodile v ločitev od zahodnih gospodarstev.

Rusija je v letu 2023 beležila 3 % gospodarsko rast. Po napovedih EIU bo rast v letu 2024 znašala 1,9 %. Za srednjeročno obdobje (2024-2028) je napovedana nizka gospodarska rast, v letnem povprečju manj kot 1,5 %.

V smislu gospodarske rasti in tehnološkega razvoja bo Rusija postopoma zaostajala za nekaterimi post-sovjetskimi državami v Srednji Aziji in na Južnem Kavkazu. Ruske sosede bodo še naprej privabljale posle iz Rusije, kar bo vodilo k hitrejši gospodarski rasti.

Industrijski sektor

Industrijski sektor predstavlja 35 % BDP in zaposluje približno 30 % aktivnega prebivalstva. Najbolj razvite so kemična industrija, metalurgija, strojna, gradbena in obrambno-vojaška industrija. Kot odgovor na gospodarske sankcije ZDA in EU, je vlada izvedla politiko nadomestitve uvoza, da bi spodbudila domačo proizvodnjo.

V letu 2023 je Rusija beležila rast industrijske proizvodnje v višini 3,6 %. Za leto 2024 je napovedana 1,8 % rast industrijske proizvodnje, v letih 2025 in 2026 pa rast v višini 1,9 % in 1,7 %.

Tržni izzivi

Zahodne sankcije bodo še naprej negativno vplivale na rusko gospodarstvo v številnih sektorjih. Vpliv bo neenakomeren in nekateri sektorji, vključno z energetiko, ter letalsko in avtomobilsko industrijo, se bodo težko prilagodili delovanju pod sankcijami. Sankcije bodo še naprej imele resne posledice za avtomobilski sektor, saj je zelo odvisen od tujih naložb in komponent, uvoženih z Zahoda.Tržne priložnosti bodo zaradi zahodnih sankcij ostale omejene. Tudi če bi Rusija in Ukrajina dosegli rešitev spora, EIU ne pričakuje, da bodo sankcije odpravljene do leta 2028.

Diplomatska in gospodarska izolacija od Zahoda bo imela daljnosežne posledice za rusko gospodarstvo, kar bo povzročilo obdobje gospodarske stagnacije.

Rusija bo verjetno uvedla protekcionistične trgovinske ukrepe, vključno z izvoznimi omejitvami in nadomeščanjem uvoza, da bi nadomestila tuje blago. Možni so še drugi ukrepi v številnih sektorjih, ki bi lahko motili poslovanje.

Priložnosti na trgu

Poslovne priložnosti v Rusiji so zaradi vojne in posledičnih sankcij trenutno omejene.Več o izzivih rusko-ukrajinske krize in o tem, kje poiskati nove poslovne priložnosti, je na voljo na spodnji povezavi:

Najnovejše objave vezane na izzive rusko-ukrajinske krize.

Vstop na trg

Zaradi vojne in posledičnih sankcij velja velika previdnost pri vstopu na trg.Obstaja tveganje, da bodo podjetja, ki poslujejo v Rusiji, izpostavljena sankcijam, nadzoru izvoza, uvoznim omejitvam, pranju denarja in korupciji, prav tako pa tudi zaplembi premoženja.

Obsežne sankcije proti ruskemu bančnemu in finančnemu sektorju lahko tujim podjetjem predstavljajo težave pri prejemanju plačil in vsakodnevnih operativnih transakcijah

Velik izziv predstavlja tudi transportna logistika, glede na različne omejitve posameznih načinov prevoza.

Gospodarske panoge Rusije – Farmacevtska industrija

Vpogled v trg

Farmacevtska industrija, ki vključuje razvoj, proizvodnjo in trženje zdravil, se v Rusiji aktivno širi.

Eden od dejavnikov, ki oblikujejo trg, je prizadevanje vlade za nacionalno varnost pri dobavi zdravil, še posebej glede na to, da so veliki tuji proizvajalci, vključno z Abbottom, Bayerjem, Novartisom, Sanofijem in Servierjem, zaradi vojne v Ukrajini prekinili nekatere operacije v državi.

Industrija je odvisna od uvoza. Uvoz farmacevtskih izdelkov se je v prvih treh četrtletjih 2023 zmanjšal za skoraj -11 % na 14.000 ton. Kitajska ostaja vodilni uvozni trg, vendar se je njen delež zmanjšal za -2 % na 58 %. Evropske države so bile v letu 2023 na 2. mestu in so predstavljale 21 % celotnega uvoza, kar je -3 % manj na medletni ravni. Na 3. mestu je bila Indija, ki je svoj delež povečala za 4 % na 19 %.

Druga gonilna sila industrije je razvoj spletne maloprodaje zdravil, ki so jo v Rusiji legalizirali med pandemijo Covid-19.

Trg biološko aktivnih prehranskih dopolnil v Rusiji hitro raste. Vsak 5. Rus že redno uživa prehranska dopolnila. Delež uporabnikov prehranskih dopolnil narašča za najmanj 5 % letno. Hkrati pa raste tudi število podjetij, ki se ukvarjajo s proizvodnjo naravnih prehranskih dopolnil. Podobno je tudi v sektorju naravne kozmetike.

Eden najpomembnejših izzivov ruskega farmacevtskega trga je nadaljnja odvisnost države od uvoza farmacevtskih izdelkov in komponent. Rusija sprejema potrebne ukrepe za reševanje tega problema, vključno s sprejetjem načrta za lokalizacijo proizvodnje zdravil.

Velik problem ruskega farmacevtskega trga je tudi vzdrževanje, popravilo in nakup nove opreme, ne le za proizvodnjo substanc in zdravil, ampak tudi za proizvodnjo embalaže.

Približno 2/3 vse opreme je bilo pred uvedbo zahodnih sankcij uvožene iz Evrope, ZDA, Japonske in Tajvana, po uvedbi sankcij pa so bili obstoječi dobavni kanali zaprti, zaradi česar so proizvajalci morali iskati alternativne možnosti.

Trenutno se ruska podjetja osredotočajo na kitajske (Tofflon, Sinopharmtech, CANAAN, Truking, BEIJING HANLIN HANGYU TECHNOLOGY, Keno Pharma, IVEN, Shandong SMA) in indijske (ASG, BIOZEEN, Bectochem, PRISM PHARMA MACHINERY, Bowman & Archer Pharma Machines India, AQUAON ENGINEERS) dobavitelje različne opreme.

Blagovna menjava med Slovenijo in Rusijo v farmacevtski industriji

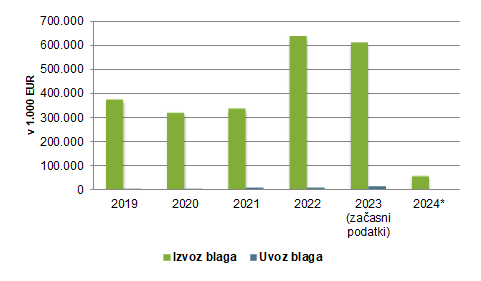

Slovenija je v letu 2023 v Rusijo izvozila za 608,86 mio EUR farmacevtskih izdelkov, kar je predstavljalo 55 % vsega slovenskega izvoza v Rusijo. Uvoz farmacevtskih izdelkov v Rusijo je v letu 2023 dosegel skromnih 10,08 mio EUR.

Vrednost blagovne menjave farmacevtskih izdelkov (Slovenija-Rusija; v 1.000 EUR)

Ostale perspektivne panoge na trgu

Kemična industrija

Ruska kemična industrija ima pomembno vlogo v ruskem gospodarstvu. Rusija je 3. največja proizvajalka dušikovih gnojil na svetu, 2. največja proizvajalka pepelike, ter vodilna proizvajalka fosforja.MarketLine napoveduje, da bo ruska kemična industrija v prihodnjih 5 letih dosegala zdravo rast.

Ruska vlada je leta 2023 predstavila načrte za podporo okrevanju kemične industrije z izvajanjem ukrepov, kot so vzpostavitev novih kemičnih grozdov po vsej državi, opustitev uvoznih dajatev ter DDV na proizvodno opremo brez lokalnih alternativ.

Predlagala je vzpostavitev novih kemičnih obratov za prilagajanje spreminjajočim se razmeram, z ocenjeno naložbo okoli 29 mlrd EUR do leta 2030.

Strategija za kemikalije za leto 2030 vključuje vzpostavitev 6 novih kemičnih grozdov v regijah, vključno s severozahodom, Volgo-Uralom, Kaspijskim morjem, Zahodno Sibirijo, Vzhodno Sibirijo in Daljnim vzhodom.

Obrambna industrija

Ruska vladna poraba je v veliki meri osredotočena na obrambni segment. Poraba, povezana z vojno, nenehno narašča.Pred letom 2022 je zvezni proračun vojski namenil 16,5 % zveznega proračuna ali 4 % BDP. Vendar pa je rusko ministrstvo za finance med vojno naredilo velike prilagoditve, zaradi česar so efektivni vojaški izdatki presegli načrt za 57,4 %.

Leta 2023 je Rusija skoraj podvojila izdatke za obrambo, da bi se spopadla z naraščajočimi vojnimi stroški.

Država je za leto 2024 napovedala približno eno tretjino državne porabe za obrambo, kar je109 mlrd EUR in 68 % povečanje od leta 2023.

Nadaljevanje vojne med Rusijo in Ukrajino bo po mnenju analitikov povzročilo nadaljnjo rast ruske državne porabe za obrambo, kljub naraščajočim gospodarskim izzivom in naraščajočim mednarodnim sankcijam proti Rusiji.

Viri:

- Factiva

- EIU

- Statista

- MarketLine Industry Profiles

- Pharmtech

- Statistični urad RS

Posodobljeno: april 2024

- Predstavitev države

- Poslovno sodelovanje s Slovenijo

- Poslovanje

- Dajatve

- Oblike družb

- Poslovni obisk

- Poslovne priložnosti

- Časopisi

- Svetovalec v državi